Comentarios en un post anterior derivaron en una reflexión de Adrián sobre la burbuja inmobiliaria y la política monetaria. ¿Fue el Banco Central Europeo (BCE) responsable de las burbujas inmobiliarias en Europa? ¿O el BCE estaba respondiendo a la política monetaria de la Fed? ¿Dónde y por qué hubo burbujas inmobiliarias?

Algunas discusiones que he visto en algunos blogs y sitios me han parecido muy generales. Es decir, o la expansión de crédito genera burbuja inmobiliaria o no la genera. El problema de enfrentar el problema de esta manera es que si bien una política monetaria expansiva puede ser necesaria para explicar una burbuja, la misma no es suficiente. A la política monetaria expansiva uno debe agregarle supuestos menos generales sobre las circunstancias de tiempo y lugar, o dicho de otra manera, hacer uso de supuestos auxiliares o supuestos empíricos. Las regulaciones al mercado inmobiliarios, presiones al sector financiero para otorgar créditos subprime y el rol de entidades como Fannie Mae y Freddie Mac son aspectos extra que se deben agregar al contexto de “expansión monetaria.” En la década del 20, por ejemplo, el exceso de crédito se canalizó por brokers que operaban en la bolsa, de allí una burbuja en la bolsa de valores y no en el sector inmobiliario.

Lo mismo sucede al ver la política monetaria en Europa y las burbujas inmobiliarias. Las condiciones y regulaciones particulares de cada país varían. Además de esto, que no haya una burbuja inmobiliaria no quiere decir que no haya una burbuja en otro sector de la economía.

Ahrend, R., Cournède, B., & Price, R. (2008). Monetary Policy, Market Excesses and Financial Turmoil. OECD: Economics Department Working Paper 597 analizan la política monetaria de varios países. En resumen, cuánto se han desviado los países seleccionados de la Regla de Taylor y qué efectos hubo en la economía. El trabajo posee varios gráficos, a continuación muestro sólo algunos de ellos. Adelantando la conclusión del trabajo, lo que Ahrend et.al. encuentran es que ha mayor desvío de la Regla de Taylor mayor efecto sobre el precio de los inmuebles; aunque no en todos los casos con la misma intensidad.

Todos los gráficos están tomados del paper de Ahrend et.al.

El siguiente gráfico muestra la evolución de bolsas de valores y el índice de precios de inmuebles para los países OECD.

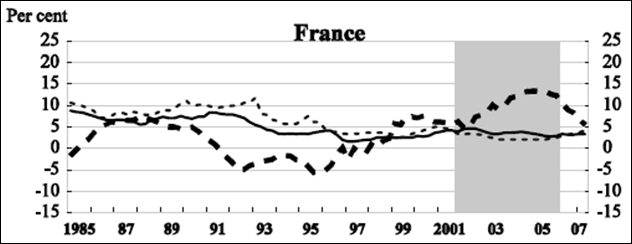

Los siguientes gráficos muestran los valores de la Regla (clásica) de Taylor [línea gruesa] y la tasa de interés de corto plazo [línea punteada]. Las zonas grises marcan los períodos que fueron expansivos respecto a la Regla de Taylor.

Otros países se han mantenido en línea con la Regla de Taylor; por ilustración elegí aquellos países grandes que se han mantenido una política monetaria laxa. ¿Qué hay del Reino Unido? Pues el Reino Unido parece haber sido más conservador.

A continuación los mismos gráficos, pero ahora agregando el cambio porcentual anual (y-o-y%) del precio de los inmuebles [punteado grueso]. Es decir, los gráficos muestran la reacción de la tasa de crecimiento del precio inmueble cuando la política monetaria hace caer la tasa de interés por debajo de la Regla de Taylor (áreas grises).

Problemas de políticas públicas relacionadas a las viviendas (una casa para todo Americano), efectos no capturados en la Regla de Taylor (por ejemplo, flujos de fondos que afecten las tasas de largo plazo y con menor intensidad las de corto) pueden contribuir a explicar diferencias en la magnitud de las burbujas entre países. La Regla de Taylor no es completa ni perfecta, es una primera aproximación para demarcar una generalización de qué sucedió con la política monetaria.

Para poner estos gráficos en perspectiva, Ahrend et.al ofrecen gráficos de dispersión. Selecciono 2, el desvío de la tasa de interés contra la Regla de Taylor versus préstamos hipotecarios y el precio de los inmuebles.

El paper es muy recomendable, y su lectura ofrece un análisis más detallado que el de este post. Como el mismo tipo de análisis para otros sectores, otras variables, y variaciones de la Regla de Taylor (“robustness check”).

¿Hay algún documento en castellano que explique en qué consiste la regla de Taylor?

Me gustaMe gusta

Este artículo puede servir.

«La regla de Taylor para la tasa de interés» (por Alberto Herrou-Aragón).

(http://www.scielo.cl/scielo.php?pid=S0717-68212003012100041&script=sci_arttext)

Me gustaMe gusta

No hay, que sepa, mucho del tema en español. Seguramente hay algún texto, pero no conozco y me ha costado encontrar.

Quizás este link sea útil:

Haz clic para acceder a 121herra.pdf

Básicamente la Regla de Taylor indica cuál deber la tasa de interés de corto plazo (justamente la herramienta monetaria de la Fed) según los datos de inflación y diferencia entre el producto y el producto potencial. A medida que la producción se aproxima a su máximo nivel de capacidad comienza a haber presiones inflacionarias. La Regla de Taylor transforma esta relación en una fórmula, bastante sencilla, que indica cuál debería ser la tasa de interés para que la economía se recupere y/o no se recaliente.

Veré de hacerme el tiempo para un post sobre este tema.

Espero que el link y el comentario sirvan.

Me gustaMe gusta

Excelente Nicolás! Este post nuevamente muestra que las tasas de interés de corto plazo en los distintos países europeos (en algunos más, en otros menos) estuvieron por debajo de la regla de Taylor… ¿debemos entender esto como la causa de la burbuja inmobliaria?

Me gustaMe gusta

No necesariamente, quizás la burbuja se debió a cualquier otro motivo. Pero en la medida que creamos que una política expansiva afecta los precios entonces caen dentro de las ‘pattern predictions’

Una burbuja no es otra cosa que un aumento de precios, igual que sucede con la inflación. Terminológicamente si sube el IPC le decimos inflación, si sube el precio de algo que no está en el IPC le decimos burbuja. Lo que los gráficos no responder es porque una política monetaria expansiva causa burbujas en los precios de algunos activos y no (o en menor medida) en otros.

Me gustaMe gusta

Ok, ahora lo leo, muchas gracias a ambos!!!

Me gustaMe gusta

Leí el trabajo y, con la mayor sinceridad, debo reconocer que no lo entendí. Pero por lo que pude apreciar, se trata de un conjunto de técnicas para controlar las variables monetarias. Y entonces me surge la pregunta: ¿no son este tipo de manipulaciones las que provocan las distorsiones en las estructuras de precios relativos que terminan dando datos erróneos a los agentes económicos y luego desencadenan la necesidad de ajustar los procesos productivos, con el consecuente efecto recesivo?

No sé si será como yo lo percibo pero no me «cierran» tantas fórmulas…

Me gustaMe gusta

En Wikipedia está un poco más claro (http://en.wikipedia.org/wiki/Taylor_rule).

Básicamente, Taylor le dice a la Fed a qué nivel debe fijar la tasa de interés nominal, considerando el nivel de inflación y tasa de crecimiento económico. El principio general es que al aumentar la inflación un punto porcentual, la tasa de interés nominal debe subir un poco más de un punto porcentual.

Roger W. Garrison escribió un interesante artículo donde explicó que Taylor no intentaba limitar con su regla la política monetaria de la Fed, sino describir lo que en realidad la Fed ha venido haciendo, en base a una regla monetaria.

Lo interesante de los trabajos posteriores de Taylor es que puede mostrarnos empíricamente cómo la Fed se alejó incluso de su regla (que podría ser quizás sinónimo de moderación) y provocó la burbuja inombiliaria americana o europea.

Ahora, si tenemos un banco central está claro que necesitamos una regla para limitar los excesos. Y en esto Taylor sólo nos ofrece una alternativa. Hay otras… y pienso que en este sentido (y ya lo hemos señalado en otros posts) la regla de Hayek puede ser útil.

Me gustaMe gusta

La regla de Hayek es más simple y más coherente. Implica no hacer política monetaria distorsiva y dejar que los acontecimientos fluyan. Si se producen problemas, evitar el pánico. Pero si se cumplió la primera premisa, es decir, no hacer política monetaria y, por lo tanto, no generar situaciones de crisis, no hay motivo para que haya que llegar a aplicar la segunda parte de la regla… Digamos que la segunda parte de la regla de Hayek es para ayudar a los aprendices de brujo que se metieron en líos por su propia ineptitud…

Me gustaMe gusta

Pingback: ¿Qué es la Regla de Taylor? « Punto de Vista Economico